个独企业与一人有限公司是一个概念吗?答案肯定是否定的。他们从注册程序上来说基本大同小异,但实质是完全不同的。

首先从性质上来讲,一人有限公司是指属于公司全部股份或者资产都只属于一个股东的公司,且股东对公司债务承担的是有限责任(就是公司的资金和法人代表(你自己或者老板)的资金是分离的);而个独企业则是由1个自然人投资的独资企业,对公司承担的是无限责任(法人代表(就是你自己或者老板)的资金就是公司的资金)。

其次,从公司的主体资格来看,个人独资企业不具备法人资格,而一人有限公司作为公司的一种,是拥有法人资格的(你自己或者老板只是公司法人代表)。

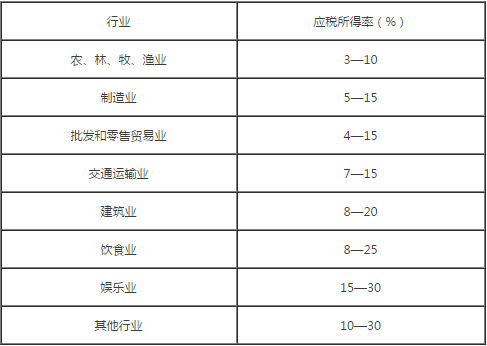

第三点,从税收角度看,两者的区别非常大,这一块也是我们需要着重讲的一点。按照税法的规定,

新注册的一人有限公司需要缴纳的税:

一,国税

1、增值税:

小规模纳税人税率(征收率)3%(小规模纳税人可以开3%增值税发票但是不能做任何抵扣):

应纳税额(增值税)计算方式为:应纳税额(增值税)=销售额×征收率

基本示例:A公司4月份购买甲产品支付货款10000元,增值税进项税额1700元,取得增值税专用发票。销售甲产品含税销售额 为23400元。

进项税额=1700元

应纳税额=0

如果月销售额4万,增值税=40000/(1+3%) * 3%=1165元

注:根据《国家税务总局关于小微企业免征增值税和营业税有关问题的公告》(国家税务总局公告2014年第57号)第一条规定,增值税小规模纳税人和营业税纳税人,月销售额或营业额不超过3(不含税)万元(含3万元)的,按照上述文件规定免征增值税或营业税。

一般纳税人税率(征收率)一般17%:(一般纳税人可以开17%的增值税发票可以抵扣)

应缴增值税额=当月销项税额-(当月进项税 上期留抵进项税)

销项税额=销售额×税率

销售额=含税销售额÷(1+税率)

销项税额:是指纳税人提供应税服务按照销售额和增值税税率计算的增值税额。

进项税额:是指纳税人购进货物或者接受加工修理修配劳务和应税服务,支付或者负担的增值税税额。

基本示例:A公司4月份购买甲产品支付货款10000元,增值税进项税额1700元,取得增值税专用发票。销售甲产品含税销售额 为23400元。

进项税额=1700元

销项税额=23400/(1+17%)×17%=3400元

应纳税额=3400-1700=1700

注:根据公司行业不同税率不一样,主要税率有:17%、11%、6%

2、城市维护建设税:

城市维护建设税=应缴增值税额×7%

3、教育费附加:

教育费附加=应缴增值税额×3%

4、地方教育附加:

地方教育费附加=应缴增值税额×2%

5、印花税:

应交印花税=收入×0.03%

6、水利基金:

应交水利基金=收入×0.08%

7、工会筹备金(成立一年后缴纳)

应交工会筹备金=工资总额×2%

8、残疾人保障金(成立三年后缴纳)

按员工人数计算,每年都不一样的标准。

——————————————————————————————————————————

二、地税

企业所得税:

规定一般企业所得税的税率为25%

符合条件的小型微利企业,按20%的税率征收企业所得税

国家需要重点扶持的高新技术企业,按15%的税率征收企业所得税

企业所得税=应纳税所得额 * 税率(25%或20%)

应纳税所得额=收入总额-不征税收入-免税收入-各项扣除-以前年度亏损

可扣除的部分有:成本,费用,税金(不包含进项税),损失,其他等等

1、小规模纳税人:

小规模不能抵扣进项税,但是可以使用可以使用普票

企业所得税=应纳税所得额 * 税率(20%)

应纳税所得额=收入总额-不征税收入-免税收入-各项扣除-以前年度亏损

企业所得税法定扣除项目除成本、费用和损失外,税收有关规定中还明确了一些需按税收规定进行纳税调整的扣除项目。

⑴利息支出的扣除。纳税人在生产、经营期间,向金融机构借款的利息支出,按实际发生数扣除;向非金融机构借款的利息支出,不高于按照金融机构同类、同期贷款利率计算的数额以内的部分,准予扣除。

⑵计税工资的扣除

⑶在职工福利费、工会经费和职工教育经费方面

⑷捐赠的扣除

⑸业务招待费的扣除

⑹职工养老基金和待业保险基金的扣除

⑺残疾人保障基金的扣除。

⑻财产、运输保险费的扣除。

⑼固定资产租赁费的扣除。

⑾转让固定资产支出的扣除。

⑿固定资产、流动资产盘亏、毁损、报废净损失的扣除。

⒀总机构管理费的扣除。

⒁国债利息收入的扣除。

⒂其他收入的扣除。

例子:

基本示例:A公司4月份购买甲产品支付货款10000元,获得普通发票10000元。销售甲产品含税销售额为23400元,员工 工资8500元,社保扣除企业承担部分1555元,平时打车,吃饭,加油,固定资产支出等等有普通发票的2000元。

应纳税所得额=收入总额-不征税收入-免税收入-各项扣除-以前年度亏损

应纳税所得额=23400-8500-1555-2000-10000=1345元

企业所得税=应纳税所得额 * 税率(20%)

企业所得税=1345*20%=269元

2、一般纳税人:

一般纳税人能抵扣进项税,获得增值税发票

企业所得税=应纳税所得额 * 税率(20%)

应纳税所得额=收入总额-不征税收入-免税收入-各项扣除-以前年度亏损

企业所得税法定扣除项目除成本、费用和损失外,税收有关规定中还明确了一些需按税收规定进行纳税调整的扣除项目。

⑴利息支出的扣除。纳税人在生产、经营期间,向金融机构借款的利息支出,按实际发生数扣除;向非金融机构借款的利息支出,不高于按照金融机构同类、同期贷款利率计算的数额以内的部分,准予扣除。

⑵计税工资的扣除

⑶在职工福利费、工会经费和职工教育经费方面

⑷捐赠的扣除

⑸业务招待费的扣除

⑹职工养老基金和待业保险基金的扣除

⑺残疾人保障基金的扣除。

⑻财产、运输保险费的扣除。

⑼固定资产租赁费的扣除。

⑾转让固定资产支出的扣除。

⑿固定资产、流动资产盘亏、毁损、报废净损失的扣除。

⒀总机构管理费的扣除。

⒁国债利息收入的扣除。

⒂其他收入的扣除。

例子:

基本示例:A公司4月份购买甲产品支付货款10000元,增值税进项税额1700元,取得增值税专用发票。销售甲产品含税销售额 为23400元。员工工资8500元,社保扣除企业承担部分1555元,平时打车,吃饭,加油,固定资产支出等等有普通发票的2000元。

应纳税所得额=收入总额-不征税收入-免税收入-各项扣除-以前年度亏损

应纳税所得额=23400-8500-1555-2000-10000=1345元

企业所得税=应纳税所得额 * 税率(20%)

企业所得税=1345*20%=269元

----------------------------------------------------------------------------------------------------------

新注册的个人独资企业需要缴纳的税:

一,国税

1、增值税:

小规模纳税人税率(征收率)3%(小规模纳税人可以开3%增值税发票但是不能做任何抵扣):

应纳税额(增值税)计算方式为:应纳税额(增值税)=销售额×征收率

基本示例:A公司4月份购买甲产品支付货款10000元,增值税进项税额1700元,取得增值税专用发票。销售甲产品含税销售额 为23400元。

进项税额=1700元

应纳税额=0

如果月销售额4万,增值税=40000/(1+3%) * 3%=1165元

注:根据《国家税务总局关于小微企业免征增值税和营业税有关问题的公告》(国家税务总局公告2014年第57号)第一条规定,增值税小规模纳税人和营业税纳税人,月销售额或营业额不超过3(不含税)万元(含3万元)的,按照上述文件规定免征增值税或营业税。

一般纳税人税率(征收率)一般17%:(一般纳税人可以开17%的增值税发票可以抵扣)

应缴增值税额=当月销项税额-(当月进项税 上期留抵进项税)

销项税额=销售额×税率

销售额=含税销售额÷(1+税率)

销项税额:是指纳税人提供应税服务按照销售额和增值税税率计算的增值税额。

进项税额:是指纳税人购进货物或者接受加工修理修配劳务和应税服务,支付或者负担的增值税税额。

基本示例:A公司4月份购买甲产品支付货款10000元,增值税进项税额1700元,取得增值税专用发票。销售甲产品含税销售额 为23400元。

进项税额=1700元

销项税额=23400/(1+17%)×17%=3400元

应纳税额=3400-1700=1700

注:根据公司行业不同税率不一样,主要税率有:17%、11%、6%

2、城市维护建设税:

城市维护建设税=应缴增值税额×7%

3、教育费附加:

教育费附加=应缴增值税额×3%

4、地方教育附加:

地方教育费附加=应缴增值税额×2%

5、印花税:

应交印花税=收入×0.03%

6、水利基金:

应交水利基金=收入×0.08%

7、工会筹备金(成立一年后缴纳)

应交工会筹备金=工资总额×2%

8、残疾人保障金(成立三年后缴纳)

按员工人数计算,每年都不一样的标准。

——————————————————————————————————————————

二、地税

企业所得税:个人独资企业不征收企业所得税

三、企业个人所得税

基本示例:A公司4月份购买甲产品支付货款10000元,增值税进项税额1700元,取得增值税专用发票。销售甲产品含税销售额 为23400元。

如果企业是批发零售贸易业:

企业应纳所得税额=应纳税所得额*使用分级税率-速算按扣除额

应税所得额=收入总额*应税所得率

应税所得额/月=23400*4%=936元

全年企业应纳所得税额=936*12*5%=561.6元

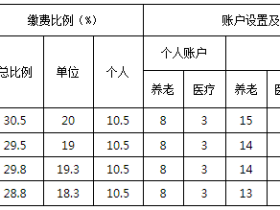

应税所得率

----------------------------------------------------------------------------------------------------

以上就是西安现在大多数企业承担的税费,还没有说有些行业特殊的税费,比如果是广告行业,需要交纳交纳文化事业建设税。

---------------------------------------------------------------------------------------------

股东在进行利润分配的时候还得缴纳个人所得税:

1、分红,股息利息

计算公式:

应纳税所得额 = 每次收入金额

应纳税额 = 应纳税所得额 × 适用税率(20%)

2、年终奖金

个人所得税计算公式

(一)先将雇员当月内取得的全年一次性奖金,除以12个月,按其商数(平均每月收入),参照下面的个税税率表,确定适用税率和速算扣除数。

(二)将雇员个人当月内取得的全年一次性奖金,按上述确定的适用税率和速算扣除数计算征税,计算公式如下:

应纳税额=雇员当月取得全年一次性奖金×适用税率-速算扣除数

应纳税所得额 = 年终奖金额

平均每月 = 应纳税所得额 ÷ 12

平均每月*******,参照税率表,得到税率 ,速算扣除数

应纳税额=雇员当月取得全年一次性奖金×适用税率-速算扣除数

---------------------------------------------------------------------------------------------------

如果是注册个人独资企业的话,不用缴纳企业所得税,只需要缴纳增值税和个人所得税(增值税和有限公司一样,有小规模纳税人和一般纳税人之分,小规模纳税人的话就是3%的税率)。

个人独资企业

注册个人独资企业在税收方面的优势

税收的征收方式有两种,一种是查账征收,一种是核定征收。一人有限公司需要缴纳的企业所得税不论是哪种征收,在股东进行利润分配时都需要再缴纳20%的个税,此外在股权变更、注销、分红时也都会涉及到这个20%的个税问题。

而个人独资企业没有利润分配这一问题,只根据销售额征收个人所得税,所以不同的征收方式在税负上差别很大。

我们举个简单的案例,假设A企业取得年销售收入120万,发生成本费用90万,最终利润30万全部分配给投资人个人。(不考虑其他情况)

假设A企业是一人有限公司一般纳税人的话,那么需要先缴纳企业所得税30×25%=7.5万

给股东分配利润时,还需缴纳个税(30-7.5)×20%=4.5万

总共需要缴纳7.5+4.5=12万的税

假设A企业是一人有限公司小规模纳税人,每个月营业额10万

增值税=100000/1.03*0.03=2912.62

城建税=2912.62*0.05=145.63(假如你是县城,县级市以上是按7%)

教育附加=2912.62*0.03=87.37

地方教育附加=2912.62*0.02=58.25

印花税=100000*0.8*3/10000=24(假如地税核定的征收比例是80%)

企业所得税=100000/1.03*4%(或者10%)*20%=776 或者 1941

企业所得税的税率为25% 符合条件的小型微利企业,减按20%的税率征收企业所得税。

应交的税是:3127.87+776或者1941=4000或者5000元。一年大概48000-60000万

个人所得税--- 针对老板本人,包括工资,分红,股息利息等。

单纯工资:如果公司每月按时给老板发工资5万,社保缴5000,起征额5000,个人所得税为=9245.00,税后实际工资:35755元 一年大概税额:110940

工资加分红:如果公司每月按时给老板发工资5000及以下免征个人所得税,剩余部分以分红形式发放,每月分红5万,应税金额10000,到手分红40000元 一年大概税额:120000元

工资加分红:如果公司每月按时给老板发工资10000元,社保3000,起征额5000,个人所得税为=95,分红40000元,应税金额8000,到手32000元,总计到手41905元 一年大概税额:97140

总计税收大概:14.5万-18万

假设A企业是个人独资企业,年营业120万

增值税:120*0.033=3.96万

个人所得税120*4%=4.8万,4.8万*45%-13505=8095元

应税金额为:4.8万

采用查账征收方式的话,那么需要缴纳个人所得税300000×35%-14750=90250万 ,比一人有限公司少缴了近3万的税。

假如A企业是采用核定征收的个独企业,核定率为10%,那么应纳税额=100×10%=10万

个人独资企业

通过税率表我们看到,适用的税率是30%。

需要缴纳个税=100000×30%-9750=20250万,比查账征收方式要少交7万的税金,比一人有限公司少交了近10万。

对于股东、自由职业者等高收入人群来说,注册个独是一种很好的企业避税方式,尤其是核定征收方式,不需要提供成本发票的同时还极大地降低了税负成本。当然个独企业也有一定的弊端,如果你有长远的发展规划,要融资,要做大做强,那么未来还是需要注册一个有限公司。

所以,究竟是注册个人独资企业好还是注册有限公司好,不能一概而论,需要结合现在的实际情况以及综合考虑。

文章末尾固定信息